DoSTOR存储在线 2月27日国内报道:全球最大的管理软件公司之一CA, 于近日宣布了截至2007年12月31日的2008财政年度第三季度财政报告 (Q3FY08)。

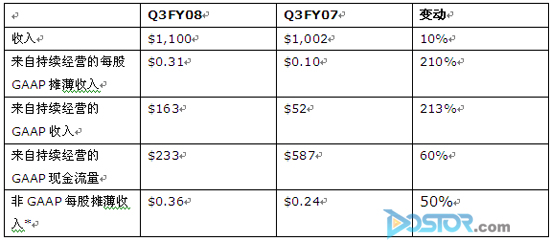

财务资料概览

(除每股数据外,数据以百万美元为单位)

*本新闻稿中所引述的非GAAP (一般公认会计原则) 财务指标与其最直接可比较的GAAP财务指标之间的调整,均详列于随本新闻稿附上的表格内。

CA总裁兼首席执行官John Swainson表示:"CA取得连续五个季度的稳定业绩。更重要的是,本年度的收入和每股收入?⒊?过了去年十二月财务分析日所作出的最新年度展望。"

Swainson继续表示:"我为持续改善的业务表现感到非常满意。同时,我也为CA员工的努力和成就感到骄傲。我们的企业IT管理(EITM)策略,让我们清晰明确地把CA的价值传递给客户,并竭尽全力以搭配销售和促销的方式,将CA一系列的产品种类介绍给新客户和现有客户。"

Swainson总结道:"我坚信CA稳建的客户基础和完善的产品种类,能使我们在目前的激烈竞争环境中稳占一席之地。我们的业绩明显地表现出了本公司于三年前开始转型的好处。我们将继续谨慎地管理业务,例如控制成本,提升效率,提高利润,与此同时,我们还将会专注于推出创新的产品,以促使收入持续增长。"

第三季度业绩

第三季度总收入为11亿元美元,与去年同期的10.02亿美元相比,增长率达10%,或以固定货币计算,增长率为4%。2008财政年度前三个季度的总收入为31.92亿美元,与2007财政年度前三个季度相比,增长了9%,或以固定货币计算,增幅为5%。

与去年同期相比,北美地区本财政年度第三季度的总收入上升了5%,而来自国际业务的收入则增长了17%,或以固定货币计算,增长为4%。

本财政年度第三季度产品和服务总订单一如预期,与去年同期的15.53亿美元相比,下跌了21%,为12.28亿美元。2008财政年度第三季度期间,本公司更新了16项金额超过1,000万元的授权协议,总共3.03亿美元,去年同期总共有18项同类交易,涉及金额达7亿美元。第三季度新的直接订单的加权平均年期为3.16年,去年同期则为3.74年。以全年计,新的直接订单较去年减少了9%。

2008财政年度前三个季度的产品和服务总订单为30.69亿美元,与2007财政年度前三个季度的28.05亿美元增长了9%。此外,该财政年度前三个季度的年度直接订单较去年同期增长了17%。目前,CA预期整个2008财政年度的产品和服务总订单将较去年增长十多个百分点。

本财政年度第三季度的除利息和所得税前总开支为8.51亿美元,较去年同期的9.07亿美元减少了6%。资本化软件的摊销从去年第三季度减少,这正面地影响了2008财政年度第三季度的表现。本财政年度第三季度,GAAP经营收入为2.49亿美元,占经营利润的23%,较去年同期增长了14%。

前三个季度的除利息和所得税前总开支为24.88亿美元,与2007财政年度前三个季度的27.12亿元相比,减少了8%。开支减少主要原因是由于资本化软件的摊销减少、重组成本下降以及开支管理的改善。

以非GAAP为基础,除已购得软件和无形资产、摊销、重组和其它成本外,本公司于第三季度的经营开支为8亿美元,与去年同期的7.91亿美元相比,增长了1%。忽略货币的负面影响,本年的非GAAP经营开支较去年减少了3%。本年第三季度,非GAAP经营收入为3亿美元,较去年同期增长了42%,占非GAAP经营利润的27%(即与2007财政年度第三季度相比,增加了6%)。

本公司第三季度,来自持续经营的GAAP收入为1.63亿美元(或每股摊薄普通股0.31美元),去年同期则为5,200万美元(或每股摊薄普通股0.10美元)。该增长源于增加的收入、控制开支以及上述已购得的软件和重组成本摊销减少。在2008年财政年度前三个季度,来自持续经营的GAAP收入从去年同期的1.41亿美元(或每股摊薄普通股0.25元),上升至4.29亿美元(或每股摊薄普通股0.80美元)。

本公司第三季度来自持续经营的非GAAP收入为1.92亿美元(或每股摊薄普通股0.36美元),去年同期则为1.33亿美元(或每股摊薄普通股0.24美元)。2008财政年度前三个季度,来自持续经营的非GAAP收入为5.24亿美元,与2007财政年度前三个季度相比,增长34%。而2008财政年度前三个季度每股普通股的非GAAP摊薄收入为0.97美元,较去年同期的0.68美元增长了43%。

CA 2008财政年度第三季度,来自经营的现金流量为2.33亿美元,去年同期则为5.87亿美元。由于2007财政年度上半年的订单较平常少,而第三季度由于追补订单造成订单较平常多,以致本年的现金流量较去年少。现金流量亦因本公司第三季度投资于营运资本而受到影响。CA预期将于2008第四季收回大部分款项。此外,由于退税导致应缴现金税款较预期少,因而也对现金流量有所影响。本财政年度前三个季度,本公司来自经营方面的现金流量为4.13亿美元,而去年同期则为5.47亿元。

资本结构

2007年12月31日,现金、现金等价物和有价证券的结余为20.78亿美元。CA尚未清偿的总负债为25.75亿美元,负债净额为4.97亿美元。

2008年财政年度的展望

CA根据目前的预期,更新其2008财政年度的业绩展望。以下各项为"前瞻性陈述"。

总收入由以往预期在41.5亿美元至42亿美元之间,增加到42.5亿美元至42.8亿美元。这个预期是根据本公司对固定货币增长3%至4%的原则而作出;

来自持续经营的每股GAAP收入由以往预期在每股0.87美元至0.91美元之间,增加到每股0.99美元至1.03美元,并包括以前所披露的重组计划费用6,000万美元(过往估计为3,500万美元);

每股非GAAP经营收入由以往预期在每股1.06美元至1.10美元之间,增加到每股1.22美元至1.26美元;

重申全年来自经营的现金流量预期在10.5亿美元至11亿美元之间。CA表示预计2008财政年度的现金税款将少于以往估计的4.7亿美元,重组付款将在9,000万美元至1亿美元之间(过往估计则为8,400万美元)。

收入和每股收入指引根据货币汇率并假设没有收购项目而更新。

CA预计在财政年度末已经发行约5.14亿股股份,本财政年度加权平均摊薄股份约有5.41亿股。本公司同时预计非GAAP收入的全年税率约为36%。