2017年被称为智能金融元年,但事实上,什么是智能金融,恐怕见仁见智。

1月20日,金融科技创新联盟,百度金融,Accenture(埃森哲)在京联合发布《与AI共进,智胜未来——智能金融联合报告》,以AI篇,共进篇,智胜篇,未来篇四个篇章,从理念层面、方法论以及技术与业务结合的角度,展现了中国智能金融蓬勃发展的宏大画卷。

金融科技创新联盟,百度金融,Accenture(埃森哲)联合发布《与AI共进,智胜未来——智能金融联合报告》

报告指出:智能金融是以人工智能为代表的新技术与金融服务深度融合的产物,它依托于无处不在的数据信息和不断增强的计算模型,提前洞察并实时满足客户各类金融需求,真正做到以客户为中心,重塑金融价值链和金融生态。

百度高级副总裁朱光说,人工智能最好、最有商业价值的落地场景就是金融。人工智能技术现在就能使其真正发生深刻变革的产业就是金融。

定义智能金融

我们知道,去年7月20日,国务院印发的《新一代人工智能发展规划》明确指出要大力发展“智能金融”,创新智能金融产品和服务,发展金融新业态,鼓励金融行业应用智能客服、智能监控等先进技术。12月14日,工业和信息化部印发《促进新一代人工智能产业发展三年行动计划(2018-2020年)》,明确将金融列为人工智能产业应用的重要领域之一。

政策层面的引导,自然会传导到产业与行业层面,而实际上,2017年BATJ华为等与传统银行的战略合作,说明产业界走在了前面。

不过,科技与金融的融合,并不是今天才发生,资料显示,金融业是国内最早应用IT,进行信息化建设的行业之一。那么,今天的智能金融,与金融信息化、金融科技有何不同呢?

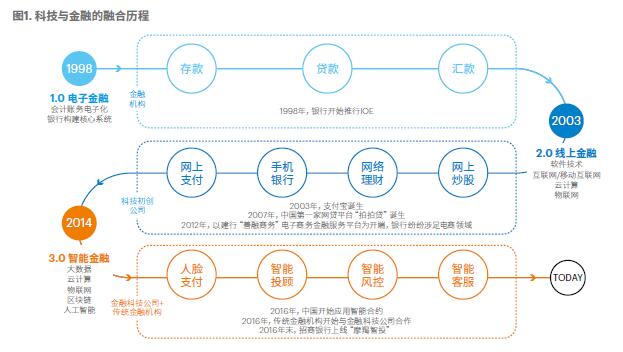

《与AI共进,智胜未来——智能金融联合报告》认为,科技与金融的融合经历了三个阶段,而智能金融是金融科技的新阶段。

第一阶段是电子金融,金融业务如票据等以电子形式实现,提升了中后台处理效率,金融服务的提供从孤立的“点”转

向经由计算机存储的有结构、有组织的“线”;

第二阶段是线上金融,通过互联网技术与场景的结合改变了用户行为,创新了服务渠道,使金融在覆盖面上得以扩展,是由“线”及“面”的过程;

第三阶段是智能金融,这阶段注重回归金融本质,人工智能等技术的引入深入行业逻辑,服务深度下钻,金融服务由“面”纵向延展,转为“立体”。

三个阶段的划分是否正确并不重要,重要的是,人工智能、大数据等新技术与行业会如何融合,以及将产生什么样的化学反应。

报告认为,相比第二阶段的线上金融,智能金融有四个本质的不同:

自我学习的智能技术。以人工智能为代表的智能技术在新阶段呈现出自我学习的特征。人工智能将实现“感知—认知—自主决策—自我学习”的实时正循环;数据传输速度实现质的飞跃,云端将无缝融合;介入式芯片等新的硬件形式将出现,甚至实现人机共融。人工智能可以更灵活地自主学习和管理知识,支持知识的“产生—存储—应用—优化”的体系化管理,更准确地提前感知外界环境动态变化,理解用户需求,做出判断并决策。

数据闭环的生态合作。数据是人工智能时代最宝贵的“资产”。智能金融企业的战略重点从互联网时代的业务闭环转向实现数据闭环,不再局限于满足当前用户需求的联手,更加注重企业间数据结果回传对于合作各方未来能够可持续满足用户需求的能力的提升。

技术驱动的商业创新。智能技术将不仅仅在“效率”上发挥价值,而是通过与产业链的深度结合,在“效能”上有所作为。在金融领域,移动互联网时代更多体现的是“渠道”迁移;人工智能时代则使得技术在金融的核心,即风险定价上发挥更大的想象力。智能金融时代技术将真正成为核心驱动力,技术驱动商业创新的影响力及范围会进一步扩大。“技术+”成为终极演进规律,会在一定程度上颠覆原有商业创新逻辑,从移动互联网时代的模式创新到技术时代的应用创新,使技术在应用层面进一步价值深挖。技术和产业链全面深入结合,带来应用层终极变革。

单客专享的产品服务。“个性化”不再仅限于客群层面。基于海量的客户信息数据、精细的产品模型和实时反馈的决策引擎,每一个客户的个性数据将被全面捕获并一一反应到产品配参和定价中。所有的产品不再是为了“某些”客户提前设计,而是针对“某个”客户实时设计得出,实现产品服务的终极个性化。

兵家必争之地

从市场层面,报告总结认为,智能金融已成兵家必争之地。

首先,智能金融的创新带动了新型的商业模式,也促成了大批创业企业的涌现,据五道口金融学院的中国金融科技企业数据库统计,过往两年成立的创业公司达1753家。创新方向从金融服务的互联网化逐步深入到金融服务的技术重构、流程变革、服务升级、模式创新等,几乎渗透到了传统金融业务的方方面面。从通用技术应用的语音识别、活体识别、区块链、云等到细分场景应用的信贷、理财、保险、资管等,无一不包。

随着市场接受度及技术成熟度的发展,各领域竞争格局初现。

其次,从传统金融机构到互联网巨头纷纷抢滩智能金融领域。

传统金融机构:以四大行为代表,金融机构争先与科技公司达成战略合作,如农行与百度共建金融大脑,中行与腾讯合作成立科技联合实验室,建行牵手阿里,工行联合京东。自招行2016年率先上线“摩羯智投”以来,光大、浦发、兴业等股份制银行和城商行以及华夏基金、广发证券等券商皆不甘示弱,入局被认为是发力智能金融下一个阵地的智能投顾领域。近日,工行在未借助外界技术团队的情况下自主研发上线了“AI投”。根据其公布的数据显示,自试运行以来,15个资产投资组合表现稳定,涨幅在0.68%-3.03%之间,年化收益率在3.14%-14.59%。传统金融机构对金融智能化的迎合态度已相当明显。

BATJ巨头:百度成立百度金融事业群,并面向所有合作伙伴打造开放合作的财富管理平台和消费金融平台,阿里依托蚂蚁金服旗下的支付宝向金融各领域尝试渗透,腾讯推出国内首家网上银行“微众银行”,京东上线“京东智投”。

四大关键技术

随着技术的进步,人类社会进入到以人工智能技术为代表的智能化时代。Gartner最新发布的2018年十大策略科技趋势认为,人工智能与机器学习正在渗透所有事物,成为未来5年科技厂商的主战场,在此基础上,数位和实体世界得以整合,以创造一个沉浸式的数字强化环境,最终,越来越多的个人与企业,设备、内容与服务之间形成连结,业者从中获益取得数字商业结果。

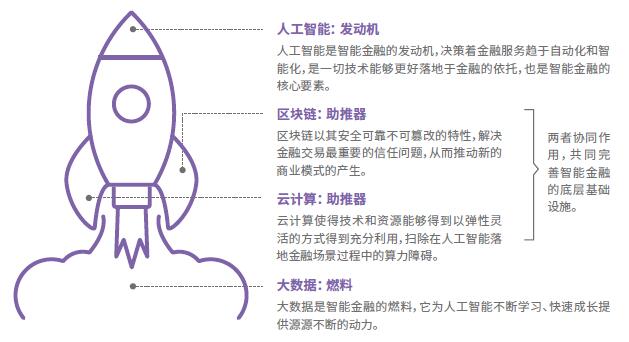

报告认为,人工智能通过“数据+算力+算法+场景”深入到金融领域的决策,并推动智能金融发展。智能金融以ABCD为代表、即人工智能(AI)、区块链(Blockchain)、云计算(CloudComputing)和大数据(Big Data)四项技术。