随着科技成为金融行业整体转型发力的重点,金融行业的服务从线下走向线上,服务模式从“以金融机构为中心”向“以用户为中心”转变。靠铺设网点走“规模增长”的道路已经不再适合新时代的金融行业,“用户价值增长”被认为是行业服务发展的关键,金融行业需要基于新技术深度洞察与挖掘用户需求,提供“千人千面”、覆盖用户全生命周期的金融产品服务,创造更多用户价值的同时,为金融机构带来长久可持续的效益。

这种转变迫使金融机构需要快速实现通信能力的演变进化,全球互联网通信云服务商融云推出了互联网金融解决方案,既可以帮助金融行业快速接入IM+实时音视频的整合通信能力,又可紧密结合金融行业场景,针对用户生命周期的各个阶段特征,加强与用户互动的频次与粘性,支撑企业从经营产品到经营用户的转变,通过“通信云+金融”的加法效应,帮助金融行业快速迈向可持续发展的“用户价值增长”之路。

全方位融入线上场景,以内外协同打造智能化服务体验

在用户引入期与成长期,金融机构首先要解决的是如何将服务触达用户,形成高效连接。传统金融服务的触达模式是通过营业网点的覆盖与用户形成连接,导致线下人力成本繁重。通信云技术可以帮助金融机构将服务全方位融入线上场景,不再需要依靠庞大的线下团队完成服务,而是通过线上的智能化互联,为用户带来媲美线下网点体验、效率更高的金融服务。

1.从线下转向线上,构建“远程面签”等线上服务场景

客户在办理个人小额消费及小额经营贷款等业务的时候,原本需要在线下进行的身份核验、面谈、审查审批、合同签订等流程,均可通过音视频通信平台在线上远程完成,既为客户节约了时间,又为企业节约了线下网点的建设成本。

(图一:方案业务场景 “远程面签”)

2.集合多种通讯能力与互动形式,打造智能化交互体验

融云可以为金融机构在客服工作中打造智能化交互体验,构建VIP客户音视频客服等场景。客服人员可通过IM与客户进行沟通,当客户拥有实时音视频沟通需求时,可在App中发起客服请求,客服人员可接听并进行服务。客服人员在服务过程中可以采用知识库、白板、应用共享等各种辅助工具,充分满足客户的多样化客服咨询需求。

(图二:方案业务场景“VIP客户音视频客服”)

3.通过内外协同管理,为客户体验提升提供支持

对客户的及时响应服务,对金融机构的内部管理能力也提出了极高的要求。在销售环节,融云可帮助金融机构实现销售过程的“双录”,通过录音录像实时记录业务办理的全过程,规范金融业务销售行为,实现销售行为重要信息可回看、问题可查询、责任可追究。

此外,融云还可帮助金融机构搭建内部通讯系统,并与客服系统、公众服务平台进行互联互通,通过内外协同迅速解决客户问题,为客户体验提升提供支持。

高频线上互动提升活跃度,促进用户留存与回归

在用户成熟期、休眠期,金融机构需要通过不断的唤醒动作,让用户能够留存或者回归。在线下网点时代,金融机构与用户高频互动的成本很高,当金融服务走向线上,互动成本可以大大降低,为此金融机构日渐重视对存量用户的线上运营,融云可以通过IM+实时音视频,支撑金融行业加强线上运营能力,促进用户留存与回归。

1.构建“专家在线直播互动”场景,提升用户粘性

融云可以帮助金融机构在公众服务平台上实现“专家在线直播互动”,为需要了解金融知识的用户打造在线课堂,提升用户粘性。融云通过聊天室管理、用户管理、消息管理、聊天互动等多种功能的支持,可以为金融机构提供高效、灵活、低成本的直播互动解决方案和耳目一新的在线互动体验。

(图三:方案业务场景 “专家在线直播互动”)

2.多种形式促进与用户高频互动,提升用户活跃度

金融机构可以通过“投放类与触发消息”、“精准信息推送”加强与用户的高频互动,运营人员可以设定投放类运营消息,指定用户范围,定时进行手工投放,也可以设置触发类运营消息进行自动投放。“精准消息推送”可实现文本、表情、图片、视频、音频等多种内容展现方式,运营人员还能通过模板方式编辑消息内容,并支持模板自定义,有效提升运营工作效率与用户活跃度。

(图四:方案业务场景 “精准信息推送”)

3.构建“个性化内容推荐”等运营工具,促进用户转化

目前金融机构普遍注重利用公众号进行活动营销或者产品推荐,融云可帮助金融机构构建“个性化内容推送”等运营工具,运营人员可以向用户推送图文、音频消息,用户向公众号发送消息,通过双向频繁互动促进用户转化。

全生命周期互动构建完整数据,深挖用户价值

刻画用户画像、加强数据分析已成为决定金融机构未来发展成败的关键因素,在服务层面,可以帮助金融行业甄别不同价值的客群,深挖高价值客户,实现全生命周期服务;在风控层面,可以计算出用户的违约概率,加强大数据风控,降低企业的金融风险。

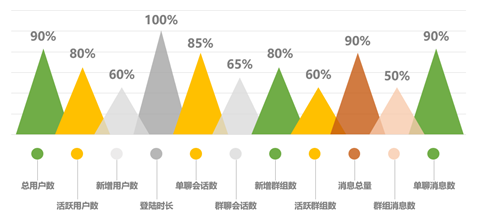

通过覆盖全生命周期的互动,融云可以为金融行业提供多维度统计数据,既可实现对用户活跃度的了解,如获取活跃用户数、活跃群组数、登陆时长等数据,也可以加强对用户关注点的了解,如获取用户与公众号的互动情况,与直播平台的互动情况,与运营消息的互动情况等。这些数据成为用户画像的基础,是金融客户数据体系除了消费数据、征信数据以外的重要组成部分。

(图五:提供多维度统计数据,助力用户画像)

基于用户数据,运营人员可以筛选出“高意向用户”群体,进行精准信息推送,并对推送效果或者产品优化效果进行评估,从而形成用户细分、高频互动、精准信息推送、销售转化等一系列流程在内的精细化运营体系闭环,将客户个性数据与金融服务紧密匹配,真正走向金融服务的个性化、定制化、智能化。

打造安全、可靠的全球互联网通信云,为金融行业解技术之忧

为了帮助金融行业消除通信云技术应用上的后顾之忧,融云凭借扎实完整的通信云能力可为客户带来安全、可靠的技术保障。

在安全性上,融云的“4层5防”安防体系可实现面向用户的客户端安全、面向通讯的链路加密安全、面向消息的内容过滤与监控安全,面向业务管控的安全,并对5种场景进行安全防护,防止通讯链路被窃听、客户端被破解、信息存储被盗取、认证信息被窃取,甚至是员工手机丢失造成的信息泄露都可避免。

在可靠性上,融云即时通讯云连续四年市场占有率第一,可实现亿级并发的极致性能,轻松应对每分钟10亿条高并发场景,也是行业中唯一一家公开向客户承诺消息不丢、不重复、不乱序的企业。实时音视频技术拥有9年经验积累,各项指标均处于业界领先水平,可以全面保障金融业务场景中的音视频服务质量和用户体验。

此外,融云还在全球设立了多数据中心,具备3000多个加速点,通信网络已经覆盖全球所有国家及地区。 融云打造的全球通信加速网络通过向客户端可同时提供多条可选链路,自动切换的解决模式,有效解决客户通信跨地域、跨国家的“网络延迟”及“丢包”等问题,为金融行业带来全球化的通信服务流畅体验。

结语:融云目前已经为众多金融行业客户提供通信云服务支持,客户群体既包括像招商银行、工商银行、交通银行、民生银行等传统银行机构,也包括陆金所、金大师等互联网金融服务企业,已成为金融行业的优质合作伙伴。在新金融时代,与用户产生高频互动意味着机会,有机会才能创造价值。融云将致力推动“通信云+金融”的融合发展,帮助更多行业客户加强与用户的互动,更好满足用户需求的升级,提供更方便快捷、个性化、多样化的金融服务,领先赛跑新金融时代。