文 | 阑夕

文 | 阑夕

从古至今,金融业的发展都与社会商品经济的发展阶段息息相关,在繁荣的商业贸易催化下,商人群体才有了不断扩张的货币存放、汇款和兑换等需求,这直接推动了「银行」的诞生。

1407年,意大利威尼斯开始出现为商人们保管货币、收付现金、办理结算和汇款,这被视为是现代银行业的雏形。

而在中国,银行业最早出现则可追溯到道光初年,由晋商雷履泰所首创的票号。彼时晋商多付货款,经营存放款、汇兑等业务的票号由此应运而生。

事实上,数百年前的这些所谓「银行」始终是为了辅助商人商业活动而诞生及发展的,它们与如今的银行业相比最大区别在于,前者并不为个人用户提供金融服务,甚至不会支付存款利息。

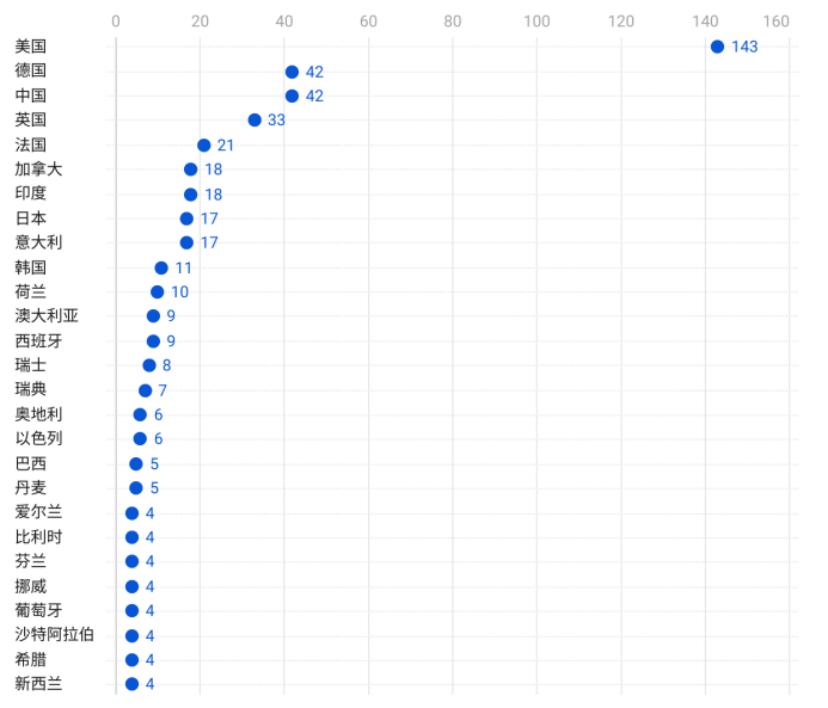

这也正是现代传统金融业的进步之处所在,不久前,IPRdaily联合incoPat创新指数研究中心发布了「2018年全球银行发明专利排行榜TOP 100」,根据在去年一年时间里公开的发明专利申请数量多寡对全球银行机构进行排名,在前100名中,中国银行(601988)机构以43%的占比近乎占据半壁江山。

相较于国外银行的专利技术布局侧重于数据传送、交易、系统资源等领域,国内银行强调从传统的支付体系向交易系统、风险识别、深度学习等领域转移。

值得一提的是,微众银行以104件发明专利申请数高举榜单第五——领先于工行、农行等大型国有银行——这不仅体现了微众银行的创新发明成绩,也标志着互联网和技术对金融行业的价值正在得到业界认可。

其实,银行业的本质是信誉担保,其成本与客户匹配效率直接相关,在对待单位顾客时,金融机构提供的时间和人力成本却相差无几,收入则与资产管理量及交易量挂钩。

简单地说,普通个人用户去银行存款或是办理信用卡,对银行而言都是一个亏本买卖。在这背后是传统银行乃至金融业在网点、柜台、人力、行政等多方面成本的居高不下。

一个直观的例子是,在传统金融场景里,一个想要分期买一台手机的富士康工人和一个希望把今天挣到手的两百块钱存进投资账户获取收益的专车司机,都不会有机会得到金融机构衣冠楚楚的接待。

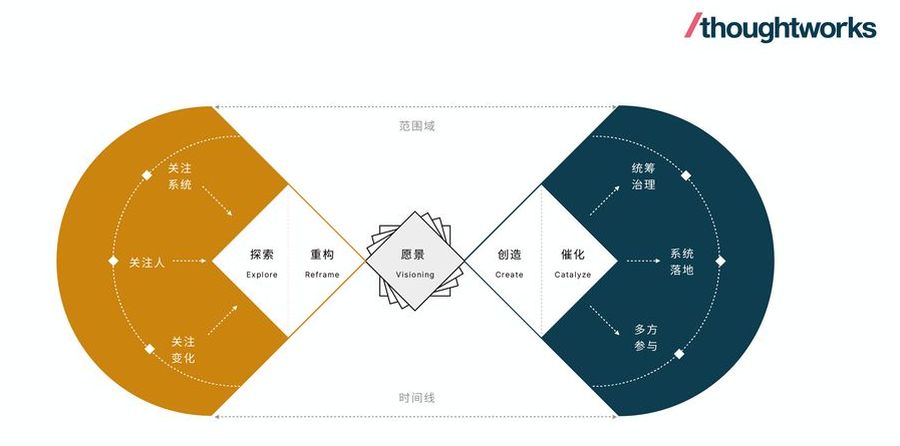

而在互联网与新兴科技的加持下,点对点、端对端、去中介化、共享经济等概念得以实现,社会架构趋向分布式,产业结构变化才又一次有了新的进步空间。

对于金融科技业而言,正是在摒弃了上述诸多成本之后,向普通用户提供理财服务这项生意才变得有利可图——当用户使用手机就能划账个人资产时——无论是在信贷端还是投资端,搭建一个普惠式的平台都不再是一件不切实际的事。

一方面,贷款这门生意终究是交易双方各取所需,传统银行可以自设标准拒绝一些人,但是这也意味着把潜在的客户推给了竞争对手。

对于金融科技新物种而言,其恰恰可以接纳传统金融并未覆盖的海量用户群体,如微众银行推出的微粒贷产品就专门为聋哑人设计了远程服务,同时更可以发力商业模式创新,如智能投顾、互联网保险等等,这些新产品也补足了传统金融产品的缺失。

另一方面,通过大数据的合理应用,金融科技平台还能够更加精准的服务好每一个客户,同样以微众银行为例,其风控系统是基于腾讯征信多年来数以亿计的数据积累,挖掘海量数据进行模型分析,预测用户的违约风险和信用价值,确定是否可以为某一个用户发放信贷与授信额度,乃至定制「千人千面」的金融产品,灵活满足不同细分需求。

这种大数据的互通有无也决定了金融科技业可以与传统银行金融机构进行创新合作,在小微贷款、信用卡、同业业务和理财等多个领域将实现资源共享、合作共赢。

微众银行与澳门科技发展基金签署合作协议

今年2月底,微众银行与澳门科学技术发展基金达成合作,首个合作项目基于「WeIdentity」实体身份认证及可信数据交换解决方案展开,通过区块链技术,实现跨机构身份认证和数据合作,为澳门地区的电子政务服务提供技术支持。

这其实是掌握先进科技的金融科技企业分享开源底层技术,在包括金融、政务、民生在内的广阔领域发挥科技驱动引擎重要作用的一个典型案例。

在这背后,是微众银行在科技经费投入上的不吝手笔——其科研支出占全行费用支出比例超30%,科技人员在全行员工中占比则高达50%以上。

基于此,成立至今不过五年时间的微众银行已经在人工智能、区块链技术、云计算、大数据等多个新兴科技领域取得了诸多创新成就——2015年,微众银行采取开源技术,按分布式架构搭建技术平台,成为国内首个建成“去IOE”科技架构的银行;在区块链领域,担任金链盟开源工作组组长,牵头建设为金融行业深度定制的开源区块链底层平台FISCO BCOS;在云计算领域,微众银行不仅整合了多类金融云产品能力,还搭建起了具备自主知识产权的云管理平台——这也成为了微众银行能在本次发明专利榜单中高居第五的根本原因。

事实上,整个中国金融业都受益于移动互联网、移动支付、信用等体系的完善领先,正在先于外国传统金融业一步跨入「普惠民众」的方向。

有趣的是,这同样得益于在过去数十年间中国个人信用体系的不完善不健全,金融科技业才得到了在查漏补缺中弯道超车的客观环境。

与之相仿的是正是由于传统零售业在消费端布局的缺失,才有了中国O2O行业的崛起——拥有高密度24小时便利店、自动贩售机的美日等国则没有O2O业务的需求动机。

其实,传统金融与金融科技的结合已经是全球行业大趋势之一,如高盛、花旗、贝莱德、德意志银行等投行均已展开积极布局,如向Kensho等新兴科技公司注资。

无论如何,在专利创新榜单上的优异表现都意味着中国金融业在互联网与科技的加持下正不断提速发展。

至于金融业创新发展的重要意义,不妨来看看历史划过的轨迹:

1904年,意大利移民阿马德奥?贾尼尼在旧金山创办了意大利银行,史无前例的试图服务普通民众,以十美元为单位吸收储户和发放贷款,成为整个行业另眼相看的异类。

阿马德奥?贾尼尼后来被历史学家哈罗德?埃文斯放入「美国的创造者」之列,与亨利?福特、沃尔特?迪士尼、史蒂夫?乔布斯等企业家比肩,重要依据就是前者对金融事业的推动和创新。