上述麦肯锡的调查结果在传统银行业中也不例外。过去,传统银行将“二八定律”(即80%的银行利润来自20%的重要客户,其余20%的利润则来自80%的普通客户)作为金融决策的重要依据,20%的重要客户成为各传统商业银行的主要目标。而小微企业客户由于信息不对称、不确定性风险等特征,成为传统银行不愿意、不敢触碰的领域,历来被划分为提供20%利润的80%的普通客户。

然而,一方面竞争压力、息差收窄等因素,迫使着传统银行重新审视客群定位,将金融服务延伸至长尾客群,寻求新的增长点。另一方面,日常通信交易碎片化、独立运营成本高等问题,又制约着传统银行向“长尾客户”提供服务。因此,如何将碎片化数据从零散到整合、从数据到洞见成为了传统银行的首要难题,也成为了传统银行打破发展天花板,实现弯道超车甚至领先排头的关键挑战。

(图片来源:摄图网授权可商用图片)

消息数据管理痛点洞察笔记

依托深耕于金融科技二十年的丰富经验,玄武科技·即信总结了传统银行在消息数据管理中的三大难题:

1.消息数据碎片化:传统银行大都采用业务系统和通信渠道分别独立对接的架构,这就决定了各个业务系统、通信渠道之间的消息数据不能彼此互联互通、统筹整合、统一展现,增加了基础消息数据调取、查看的难度。

2.消息数据抽象化:不少采集汇总后的消息数据仅仅只是通信系统里苍白而抽象的数字,但并非人人都是数据专家,抽象的消息数据要发挥最大作用,需要转化成为可搜索、可获取、可阅读、可理解的具象图标型数据。

3.消息数据独立化:同一个用户在不同的通信渠道往往有着独立的用户标识(如手机号码、微信OpenID、邮箱地址等),缺少一个统一的用户ID把这些用户标识统一形成完整的联系网络。银行难以知道这些用户标识指向同一个用户,难以建立全面立体的用户画像。

不管是消息数据碎片化、抽象化还是独立化,归根究底都是传统银行繁杂封闭的通信架构网造成的。要想打破消息数据打通难、整合难、分析难的困境,更好地为“长尾客户”提供服务,只需打破原有繁杂封闭的架构,搭建敏捷开放的融合通信中台即可。

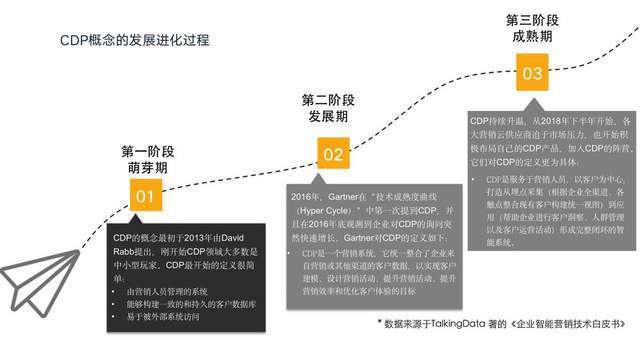

ICC核心功能安利

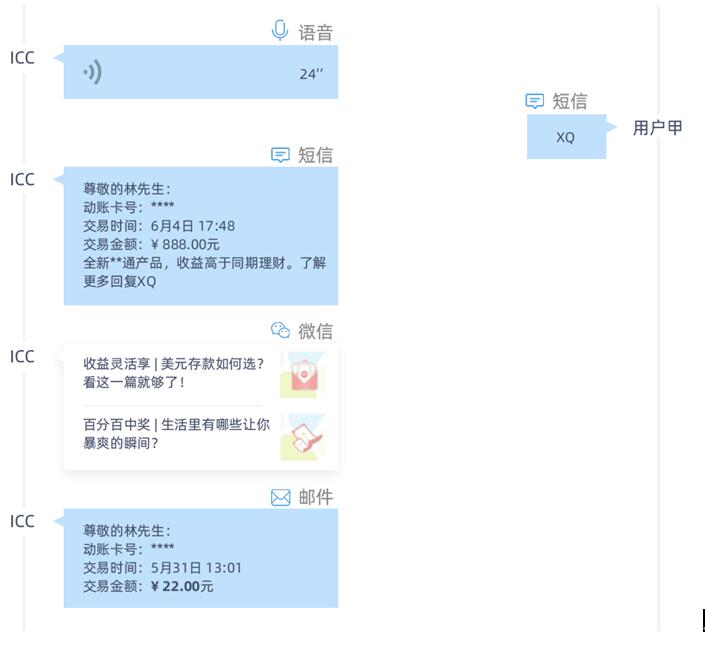

ICC融合通信中台包括“通信基建中台化、融合消息发送、融合消息管理、全通信渠道监控”四大核心功能。其中“融合消息管理”中的“消息中心、统计中心、管控中心、通讯中心”,便是玄武科技·即信在洞察了上述消息数据管理痛点的基础上,打造的四大特色功能。

消息中心:既支持传统的各渠道发送详情跟踪、记录管理等功能,更充分发挥ICC融合通信中台的优势,设置“消息交互时光轴”功能,打通各个渠道之间的消息上下行记录,在同一界面进行汇总展示,有效解决渠道信息碎片化的问题。

(图片来源:玄武科技·即信)

统计中心:根据接入的消息渠道,分别提供独立统计模块及多维度数据分析,涵盖总量统计、趋势发送统计、业务类型统计等维度。将数据以直观的图表呈现,运营者可快速掌握发送量、发送趋势、成功率等重点数据。更可一键生成运营周月报,多维度可视化分析报表,运营效果一目了然。

(图片来源:玄武科技·即信)

管控中心:在发送频次、发送审核、黑名单等基础管控之上,加设智能敏感内容管控。企业既可自主选择ICC预先内置的多维度敏感词库,也可根据业务需求持续搭建专属敏感词库,并在渠道融合的基础上,智能执行多渠道间的敏感内容管控,甚至能把原本不支持管控审核的渠道也囊括进来。

(图片来源:玄武科技·即信)

通讯中心:是企业对用户通讯资料进行统一管理的模块,集合用户多消息渠道通迅资料,形成完整的联系网络。立足全渠道的用户行动轨迹,搭建更全面立体的用户画像,为制定更精准的用户生命周期管理提供基础支撑。

(图片来源:玄武科技·即信)

总而言之,通过ICC融合通信中台“融合消息管理”这一核心功能,可有效解决通信内容碎片分布,管理管控难的问题,并在此基础之上,进行信息投放情况多维度跟踪,更全面直观地了解客户服务情况。实现消息数据一站式管理、运营情况跟踪分析、发送内容监管保障,从通信基建的根源解决消息数据碎片化、抽象化、独立化的难题,为传统银行更好地服务“长尾客户”提供消息数据基础支撑。

关于我们

玄武科技.即信云通信是以cPaaS为基础,涵盖短信、语音、物联网等通信资源及UMP、AMS、AI机器人等通信软件平台,并围绕企业通信场景需求提供一站式云通信解决方案的企业通信云计算服务,广泛应用于金融、政企、互联网、快消等行业,致力于帮助企业连接用户与渠道,在通信场景中驱动企业业务创新与发展。