美国加利福尼亚州圣克拉拉:太平洋时间2020年9月13日:NVIDIA和软银宣布了一项最终协议,根据此协议,NVIDIA 将以 400 亿美元的价格从软银集团和软银愿景基金(统称“软银”)收购 Arm Limited。本次交易预计将直接增加 NVIDIA 的非通用会计准则毛利率及非通用会计准则每股收益。

此次整合将 NVIDIA 领先的 AI 计算平台与 Arm 庞大的生态系统相结合,旨在打造人工智能时代首屈一指的计算公司,在拓展大规模、高增长市场的同时加速创新。软银仍将通过其持有的 NVIDIA 股权(预计低于 10%),致力于实现 Arm 的长期成功。

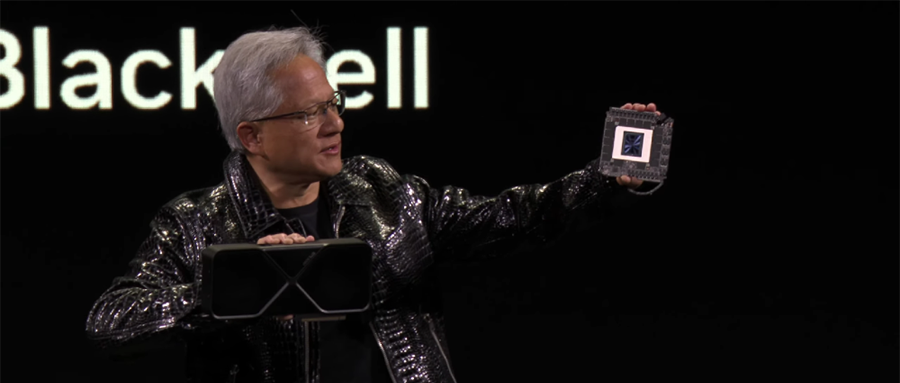

“AI 是我们这个时代最为强大的技术力量,并已掀起新一波计算浪潮。”NVIDIA 创始人兼首席执行官黄仁勋表示,“在未来的某一天,数万亿台运行 AI 的计算机将创造出全新的物联网,其规模是当今人联网的数千倍。我们将与 Arm 强强联合,打造一家在 这个AI 时代里有优势的公司。

Simon Segars 及其 Arm 团队缔造了一家卓越的公司,近乎影响了整个世界的科技市场。我们将 NVIDIA 的 AI 计算能力与 Arm 庞大的CPU 生态系统相结合,推动计算从云端、智能手机、PC、自动驾驶汽车和机器人深入到边缘物联网,并将 AI 计算推广到全球每个角落。

此次整合对两家公司、我们的客户和整个行业,都是巨大利好。对于 Arm 的生态系统而言,此次整合将增强 Arm 的研发能力,并借助NVIDIA 全球先进的 GPU 和 AI 技术扩展其 IP 组合。

“Arm 的总部仍将设在剑桥。我们将在这个理想的地方扩展业务,创建世界先进的 AI 研究机构,为医疗健康、生命科学、机器人、自动驾驶汽车和其他领域的发展提供支持。除此之外,为吸引来自英国和全球各地的研究人员和科学家进行开创性的工作,NVIDIA 将建造一台搭载 Arm CPU 的先进 AI 超级计算机。Arm 剑桥总部将成为世界一流的技术中心。”

“对于 Arm 而言,NVIDIA 是完美的合作伙伴。”软银集团主席兼首席执行官孙正义表示,“自收购 Arm 以来,我们兑现了自己的承诺,并在人员、技术和研发方面进行了大量投入,将业务拓展到了具有高成长潜力的新领域。与全球技术创新领域的领军企业联合,Arm 将迎来令人兴奋的新机遇。此次整合吸引了众多目光,将 Arm、剑桥与英国推向当今时代最为激动人心的技术创新前沿,正因如此,软银很高兴作为 NVIDIA 的主要股东投资 Arm,助其实现长期成功。我们期待着为整合后业务提供支持,实现业务的持续成功。”

“Arm 与 NVIDIA 怀揣着共同的愿景和热情,希望通过无处不在的高能效计算,帮助解决当今世界面临的诸多紧迫问题,例如气候变化、医疗健康、农业乃至于教育问题等。”Arm 首席执行官 Simon Segars 表示,“要实现这一愿景,我们需要开发新的方法开发硬件和软件,并长期致力于研发。通过整合两家公司的技术优势,我们能够加快研发进度,创建全新的解决方案,进而实现汇聚全球创新者的生态系统。我和我的管理团队很高兴能加入 NVIDIA,与 NVIDIA 携手撰写新篇章。”

对 Arm 与英国的承诺

加入 NVIDIA 后,Arm 将继续运营其开放授权模式,同时保持全球客户中立性,而这也是 Arm 成功的基础所在,迄今为止,其授权商已售出 1800 亿块芯片。同时,Arm 的合作伙伴也将受益于两家公司的产品,包括 NVIDIA 的众多创新产品。

软银和 Arm 将全力以赴,继续履行软银在 2016 年收购 Arm 时所作的承诺,直至 2021 年 9 月。交易完成后,NVIDIA 计划保留 Arm 的名称及其强大的品牌标识,并扩建其在剑桥的总部。Arm 将继续在英国注册其知识产权。

NVIDIA 将基于 Arm 位于英国的研发设施,在 Arm 剑桥总部建立一座新的全球卓越 AI 研究中心。NVIDIA 将投资研发搭载 Arm 芯片的尖端 AI 超级计算机,并建设面向开发人员的培训设施和初创孵化器,从而吸引世界一流的研究人才,并为医疗健康、机器人和自动驾驶汽车等领域的创新和行业合作构建平台。

其他交易细节

从已获 NVIDIA、软银集团和 Arm 董事会批准的交易条款来看,NVIDIA 将向软银支付总计 215 亿美元的 NVIDIA 普通股和 120 亿美元现金,其中 20 亿美元应在协议签署时支付。NVIDIA 将根据 NVIDIA 普通股在过去 30 个交易日的平均收盘价,在收盘时发行 4430 万股普通股。此外,在 Arm 达到特定财务绩效目标的前提下,软银可能会根据收益结构获得最多 50 亿美元的现金或普通股。

NVIDIA 还将向 Arm 员工发行价值 15 亿美元的股本。

NVIDIA 计划使用资产负债表现金为交易的现金部分提供资金。本次交易不包括 Arm 的 物联网服务业务 (IoT Services Group)。

拟议中的交易需符合惯例定交条件,包括获得英国、中国、欧盟和美国监管部门的批准。交易预计将在约 18 个月内完成。