中国的SaaS自诞生的一刻起,就注定饱受争议。

雷声大,雨点小,眼看明星SaaS公司起高楼宴宾客,视线一转,生者且偷生,死者长已矣。不管是投资人还是创业者,都想用自己的切身经验去回答一个问题:在中国,SaaS到底有没有希望?

成功的SaaS,好比雪球优雅而迅捷地从斜坡上滚落,一路积攒起体量与势能。一家SaaS活得好不好,要看哪些因素?挖出这些容易被人忽视的因素,才知道怎么找出那些隐藏着的好SaaS公司。

从产品和商业模式上考虑,笔者认为,在中国SaaS能否做成,和规模大小、行业属性都没有直接关系,全看核心团队怎么处理这三点——“存在时长”、产品形态和客户成功。

一、“存在时长”

前几年总能听到SaaS的从业者骄傲地说,我们了解客户需求,我们能用一个杀手锏功能迅速切入市场。但切入市场并不意味着能切下蛋糕,这么多年来,中国SaaS从来不缺好工具,但好工具往往无法给资本一个交待。

SaaS的本质是什么?软件即服务的背后,是存在即价值。存在产生价值有两种情况:

第一种是,你存在着的每一秒,都能让企业感受到你是有用的,这种“有用”往往体现在降本提收等直接和钱相关、或者能算出收益的环节上。

第二种是,如果你消失了,企业要出大问题或者承担大责任,这一点在许多合规性较强的行业里会体现得尤为明显。

企业服务的特点是招之则来挥之即去,就算买了软件,企业在用的时候、发挥价值的时候,这个软件才存在,企业不用的时候或者感知不到软件价值的时候,这个软件就消失了。

所以SaaS成功的一个大前提,就是把自身在客户处“存在”的时间拉长。最厉害的是什么状态呢?是电。虽然电是按年交费,但是每时每刻都要用电,一断电就完蛋——做SaaS应该让自己的产品和服务在自己的专业领域里发挥像电一样的价值。

这就是为什么通用类的SaaS长大很难,且容易被大厂赢家通吃。因为小厂商这种以点带面的方式很难增加自己在客户使用场景中的“存在时长”,如果不能给产品附加上更多后端的能力,则很难做大,甚至逐渐衰落。而大厂商在这一点上天生具有优势,最典型的例子就是钉钉。

而行业类的SaaS通常是一个云化的过程,理想的状态是把业务都搬到云上,在形成流程以后,企业失去了这个流程就会很痛苦。但这个状态很难实现,现实中都是企业忍受着种种不便在往前跑,而传统模式业务和SaaS模式业务各有各的不便。在个性化需求和产品打磨上,行业类的SaaS通常需要数年的成熟过程,当一个产品的存在给企业带来的麻烦大于价值时,企业付费意愿就会很低。

SaaS要想顺势长大,工具价值必须向后端扩展,要提供场景价值甚至是独家数据价值。以点带面成功的前提,是在以杀手锏功能切入市场以后,迅速体现出自己对更多细分场景甚至全链条的斩切力,最终沉淀出内部独家数据或引入外部数据资源,来解决企业在该业务的全链条中所面临的信息不对称问题。这是一种跨维度的打法,无论是升维还是降维,都大有可为。

升维打法是从工具到数据,最终解决全链条问题。比如从招聘流程切入,最终覆盖招聘的全链条,解决的不光是招聘流程冗长所带来的的效率问题,最终扣到节约招聘成本、缩短招聘时间、提高招聘效率上,而这些全都是企业的刚需。

典型企业就是Moka,根据Moka前段时间披露的数据,Moka在近五年的发展中,获客成本是行业平均值的三分之二,新签营收增速保持在每年200%。而且Moka每年的净留存基本稳定在110%。

降维打法是从数据到工具,最终解决全链条问题。听起来这个过程有些反常识,但能做到这种降维打法的公司的确存在,比如网络安全领域。

威胁情报本质上是一种高度专业且高价值的数据资源,威胁情报生产是网络安全行业近几年的大热门技术之一(也被列入《中国禁止出口限制出口技术名单》)。典型公司如微步在线,以威胁情报生产能力在网络安全行业中立足并获得客户口碑认可,然后再通过把威胁情报能力产品化,覆盖更多网络安全场景,拓宽产品线。

根据微步在线前段时间披露的数据,成立五年来,微步在线的订阅收入占比是80%,续约率将近95%,净留存也在110%以上,目前微步在线已经完成了D轮3亿元融资。

二、产品形态

前段时间有一篇文章提到,在中国做SaaS,你甚至不必成为一个纯软件公司。笔者深以为然。

其实做SaaS有点像武侠里所谓剑的境界。手中无剑时才是人剑合一,我之存在即为剑意。SaaS也是如此,软件不过是最外在一层的表现形式,是术;再内里是法,是SaaS公司对企业客户需求的洞察力,是解决客户问题的能力;核心是道,是SaaS公司在这个行业中的积累,以及对这个行业的信心。

完美的SaaS公司不一定就是纯软件,软硬件结合、低耦合甚至可插拔的产品结构都可以。标准化不是一套产品卖给所有客户,而是当客户提出需求以后,能够用已有的模块迅速拼接出可快速推进部署的产品。

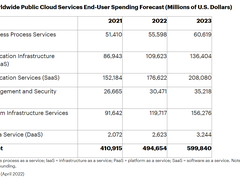

提升SaaS产品的标准化能力,能够显著提升订阅收入占比。一般情况下的共识是,订阅收入占比到60%以上才算是迈入了SaaS的门槛,否则在商业模式上其实并没有明显的脱胎换骨之感。有投资人表示在国内能做到ARR过亿的SaaS公司不会超过20家,这也反向说明了国内的SaaS公司订阅收入占比普遍还不高。

但如果跳出”软件“这个固有条件,把立足点放在”承包客户的某些问题“上,那么软件也好、硬件也罢,甚至本地化和私有化部署都可以按照SaaS模式付费——只要你能够提升你在用户处的”存在时长“,企业是愿意按年付费的。而且,某些行业中,软硬件结合的方式能够有效提升客单价和企业付费意愿,这也和这些行业的业务属性有关。一般这类企业的付费模式是计算硬件的价格和软件年费的价格,或者按照license收取人年服务费,主要的收费模式还是订阅式。

另外,所面对的客群也是关键,中小企业和中大型企业所需要的产品形态完全不同。在中国做中小企业客户非常难,付费能力和意愿都不高,同时对产品也开始有一定的个性化需求。而且中小企业的平均寿命会直接影响到客户身价和净留存等指标,这对于获客难的SaaS行业来说是非常不利的。

总之,把目光放到工业互联网、线下零售、网络安全、医疗等领域中时,你可能会发现一些看起来完全不像SaaS的公司,他们不仅能收到年费,甚至各类指标还不错。

三、客户成功

很多厂商每年搞续费都要投入很大力度,顺带着把客户成功都给带歪了,让很多人觉得客户成功就是软磨硬泡去求客户续费的,这个是不对的。

笔者认为客户成功是决定净留存的最大因素,没有之一。一家优质的SaaS公司,一定有着让人眼红的净留存数据。高续费率是高净留存的基础,交叉销售和多期项目会决定净留存的上限,而这些都和客户成功息息相关。

提高净留存就是让客户愿意多掏钱给你。促成交叉销售和项目规模的扩大,不能完全依赖于客户企业规模的增长,主要归因于技术和产品能力的升级,能够提升自己的”存在时长“,而不是单纯寄希望于卖给客户更多的功能,或者等着客户自己找上来要买更多的license。客户成功做好,首先就会提升自身在客户处的”存在时长“,其次也能反过来促成技术和产品能力的升级。

能做好客户成功的大前提是企业要有过硬的产品能力。客户的需求是一个整体的效果和愿景,真正实现起来却是分场景的。那么,SaaS企业怎么用最小的成本实现多个场景的覆盖?增加产品能覆盖的场景,就是提升企业的服务能力,也是提升净留存效果较为明显的方式。然而有些场景是有形的,有些场景是无形的,只靠纯软件/纯产品无法覆盖非标准化的使用场景,这时候就需要客户成功的补充。

客户的需求从下到上一般可以大致分为三个层面,会根据业务类型不同而进行细化:

- SaaS产品本身就可以解决的基本需求,靠已有功能来满足。

- 需要引入本地化部署/二次开发/人工服务的定制化需求,这些需求有可能促成产品的升级。

- 管理/咨询/技术难题等客户无法靠自身力量解决的问题,需要引入更专业的人才作为外脑。

因此,企业在设计产品的时候就要想清楚,客户需求自易到难的金字塔模型是什么样,哪几层能做到标准化,哪些非标的增值服务需要由客户成功来实现和承担。客户成功有时甚至要承担一些非标准化的服务工作或者教学、咨询工作,以解决问题而不仅仅是售后服务为导向,客户成功团队必须包含这个领域内的专家,能够帮助客户不断提升该领域的业务能力。

四、能够处理好以上三点的公司,长啥样?

首先要充分明确一个前提:企业的存在是为了替客户解决问题。因此,好SaaS公司在成立之初就应该想清楚,自身所具备的能力能够将客户的问题解决到哪一层、是否有解决核心问题的能力。从投资的角度来看,要选那些具备解决核心问题能力的SaaS公司,也就是要着重考量公司的人才能力和数据能力。所以很多软件公司转SaaS能老树发新芽,就是因为在上一个时代里他们跑通了人才培养体系和解决问题的方法论,并能够给企业提供数据价值。

其次,选择的行业和场景非常重要。技术难度较高的行业对于产品能力和客户成功能力要求更高,客户的需求金字塔也更复杂,愿意沉下心打磨自身的公司更容易做出护城河。从场景上看,和钱挂钩、能快速做出降本增效的场景更适合年轻公司切入并快速成长。此外,在一些重视政策和合规的行业(如网络安全),企业能够利用合规和政策来给自己创造更多销售机会。这样的行业和公司也值得关注。

最后,指标不说谎。订阅收入占比能够反映公司商业模式是否健康,是SaaS公司被称为SaaS的底线;续约率能直观看出一家SaaS公司在行业内的竞争力,能看出这家公司的下限;而净留存能够反映公司的滚雪球能力,决定这家SaaS公司的上限。