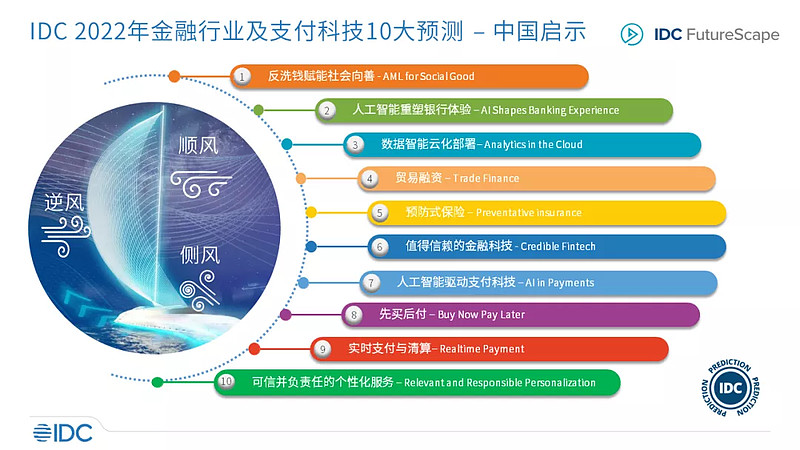

推动数字经济和实体经济的深度融合是我国经济发展新十年坚定不移的方向,也是实现建设数字中国这一目标的必然举措。金融行业立足于服务实体经济,深化新技术应用与创新,是推动数字经济发展的关键力量。即将过去的2021年是全球金融行业应对疫情影响及其不确定性、迈入新常态的关键一年,也是凸显金融行业实现业务韧性,迅速并敏捷应对消费者及企业客户不断变化金融产品及服务需求的一年。IDC Financial Insights 金融行业研究团队于近日发布了2022全球金融行业及支付科技十大预测,基于此,IDC中国金融行业研究团队针对这十大预测,结合中国金融行业的现状、趋势及技术特点进行了本地化解读。并结合外部驱动因素,对IT及业务的影响提出了相应建设性建议。

IDC 2022年中国金融行业与支付科技十大预测具体内容如下:

预测一:随着监管机构和基于社会责任压力的加大,到2025年,30%的银行将实施基于AI的反洗钱(AML)模型,以更好地检测社会影响较为严重的非法活动。

据统计预估,洗钱活动约占全球GDP的3%。但是通过银行间资金流向可以识别非法活动的规模却不到5%。随着对ESG相关议题认知度的不断提升,社会要求金融行业能够更为有效地识别资金流动中的非法活动。这要求金融机构对于先进的机器学习技术优先投资(如无监督式的机器学习模型,图计算等),以识别复杂的非法资金流动模式。

预测二:到2024年,40%的大型银行将使用基于人工智能的情绪分析(Sentiment Analysis)提高客户对当前以及未来产品和服务的体验。

评估和理解客户情绪的能力可以帮助金融行业客户体验的提升,这种体验会根据客户的情绪、位置、面部表情,甚至是一周中的具体一天或一天中的某个时间点,产生流畅的体验。完整的人工智能驱动的情绪分析需要整合视频、文本和自然语言处理,以检测人类情绪(正或负面)并做出相应反应。这项工作的开展将以人机协同为基础,机器学习和人工复盘需要统一集成,以确保算法捕获正确的信息,并通过任何形式的合规测试。

预测三:到2025年,30%的处于第一梯队银行将基于云部署其数据仓库和数据分析业务。

实时有效的数据分析将为提供客户的规模化共情体验、提高机构运营效率、改善企业风险管理以及前所未有的安全和欺诈检测水平。而金融机构现有数据孤岛的现状是管理数据,实现所有这些能力的最大挑战。基于云的数据智能的能力部署可以充分利用云服务提供商丰富的数据管理运营经验和专业知识。而行业用户则可以专注提升数据及数据分析使用者的技能提升,最大程度发挥数据价值。这个进程中应该在确定企业级数据组件及重要性分层,在关注安全,隐私及合规要求的前提下有节奏推进。

预测四:现有和即将发布的SWIFT规则框架要求贸易融资系统更新换代,到2025年,75%的系统将基于云进行部署。

SR2018的发布所给银行业尤其是全球性银行带来的阵痛,SWIFT被迫将2019年计划的变化推迟到2020年。随之而来的变化包括SR2020实施支付跟踪系统,SR2021基本上意味着从MT支付信息转向新的ISO20022信息传递标准。ISO20022也允许将更多有关每个业务方的数据存储在金融消息中,并将大幅改进制裁筛选、AML控制和监管报告。鉴于SWIFT的大规模现代化进程,许多银行将被迫淘汰旧有系统,投资新的贸易融资解决方案(其中许多解决方案将基于云)以避免过去所走的弯路。

预测五:到2026年,30%的保险公司将直接或通过数字合作生态系统,为零售类(寿险或产险)客户提供实时风险预防服务(Real-time risk prevention as a service)。

一系列集成到连接设备中的创新技术的逐渐成熟,为保险公司提供了更为有效的数字技术,他们可以利用这些数字技术通过其核心产品(风险管理、风险预测和风险防范)动态、实时地与客户互动。这个过程中,边缘和云计算成为必需技术能力,这是实时分析数据,并生成即时情境输出,如警告,以避免迫在眉睫的风险或警报,激活即时反应的必要条件,以限制/控制损害程度。随着客户旅程变得越来越数字化,保险公司必须集成人工智能、AR/VR、行为设计和说服性技术,最大程度地降低客户摆脱迫在眉睫的风险。

预测六:到2023年,金融科技(Fintech)市场整合将继续,至少25%的知名金融科技公司被收购或合并,另外30%的金融科技公司因缺乏规模化而可能遭受失败。

2021年是金融技术创新者辉煌的一年,这一趋势将持续。对金融科技玩家的收购创下历史新高,风投也在这些投资中取得了可观的回报。同时,许多传统的金融服务公司已经逐渐转型成为数字化技术公司。IDC预测,这些大型机构将通过金融科技收购的方式变得更为全面。随着这些新参与者被整合到其市场上最知名的品牌或收购同行,数字金融市场也将进一步活跃。

金融科技领域的整合证明了金融服务成功的一个既成事实:规模化。消费者的数字习惯和偏好已经开始围绕现有的金融科技主张趋于稳定,新参与者将越来越难以吸引到那些已经建立起行业公信度的金融科技公司。IDC认为,在如银行即服务(Banking as Service)、开放银行、合规、数据隐私及安全、数据即服务类公司,仍然相对开放。这一趋势代表着新兴Fintech的方向逐渐转变为助力提升银行的运营模式和成本效率。

预测七:到2026年,35%的支付将使用AI驱动的路由模型(AI-derived routing)进行优化。

IDC预测,支付将是金融服务人工智能的下一个增长点,有关使用哪种支付系统的决定通常是手动做出的,信息有限,或者使用基于规则的简单模型,如根据最小成本的路由或最快的结算时间。而AI驱动的模型将利用交易数据,通过复杂的决策模型,根据付款人或机构的整体业务目标,根据支付方或相关机构的整体业务目标,根据多个参数优化支付路由决策,为任何给定支付选择最佳路径。

数字化支付在多个场景案例中的增长以及支付通道数量的不断增加,使得这类基于AI优化越来越有吸引力。随着实时支付和数据维度丰富的ISO 20022报文传递框架的扩展,其发展也将更具现实意义。

预测八:到2024年,20%的消费者将尝试跨渠道、跨生态的即时信贷类服务(Buy Now, Pay Later)

“先买后付”(Buy Now, Pay Later – BNPL) 的业务模式为消费者在结账时提供即时消费融资的选项,在过去几年中增长迅速,尤其在过去18个月中在参与商户和从事交易的消费者数量上均呈现爆炸式增长。随着BNPL金融科技公司越来越受关注,银行和传统零售金融公司开始通过新产品来保护其市场地位并且取得竞争优势。随着这些其他选项被推出,竞争也进一步推动了消费者的使用频率。

我国已有类似消费金融类产品在近几年出现,前提是与第三方支付通道绑定,并且在特定的电商或者生活消费类平台生态内进行。本预测提出的跨渠道、跨生态的即时信贷类服务是否还有足够的市场前景和推动力尚有待观察。

预测九:到2026年,FedNow将占据美国75%的实时支付(RTP)数量,包括跨境交易。

实时支付网络在数秒而不是数小时或数天之内提供账户到账户的支付和结算服务,这一趋势在全球范围内呈增长态势。以美国为例,现有的实时支付系统是2017年推出TCH的RTP网络。2023年,RTP将与美联储正在开发的 FedNow展开竞争。ISO 20022支付信息传递框架是实时支付系统落地的先决条件。然而,RTP和 FedNow的信息格式并不相同,实施这两种系统的银行必须考虑到这两种差异。

实时支付的实现提供的远不止即时支付和结算。借助系统生成的数据,它们可以助力改进其他流程(从反欺诈到反洗钱等)的催化剂。实时支付的实现还有助于基于云部署模式的支付即服务(Payment as service)的推出。

我国的支付体系有别于美国,实时支付清算体系的实现还有待时日。但是FedNow的实践经验将有一定借鉴意义。

预测十:到2025年,30%的全球银行将基于数字信任及AI的个性化作为开放金融生态下打造忠诚客户的关键差异化能力。

个性化是一种基于人工智能的工具,能够以有意义的方式与客户建立联系,它不仅有助于满足客户的需求,还能预测和超越客户的需求。如果个性化要成为真正的朋友,而不是敌人,算法编排必须要具有相关性及责任感。其相关性取决于它如何开发和利用可落地的洞察(基于客户属性、行为和过去在所有渠道积累的交互)来获得与客户交互的收益。它必须在正确的时间满足客户的实际或预期的情景化需求。

个性化必须具有负责感。这意味着要尊重隐私,并建立基于信任的真正共生互助的合作伙伴关系。

IDC中国金融行业研究总监高飞表示:“IDC 2022年度金融行业十大预测首次纳入支付科技,并涵盖银行,保险不同类型的金融场景。云化架构、数据驱动、AI使能继续成为支撑几大预测的技术趋势,而与这些技术能力相关如AI伦理、模型的可解释性、偏差检测、数据治理、隐私保护及安全等也成为行业共同关注的话题。与支付科技相关的预测的动因均与SWIFT框架下报文及金融行业消息格式数据标准的推行直接相关,对于贸易融资系统的迭代更新,AI路由能力的要求,以及跨境支付影响相关预测也是独具视角;尤其值得关注的是金融行业应如何有效利用金融科技的创新实现ESG驱动业务增长将是未来IDC持续关注的课题。IDC中国金融行业研究团队也将以开放融合、数字信任、智慧金融为研究及活动主线围绕相关预测展开。”