近日,腾讯被爆XR团队解散,字节PICO传闻裁员数百人,在XR行业引发了一些震荡。创业邦研究中心认为这些事件在行业内是有预期的。

抛开公司内部情况不谈,在行业层面,VR主打的消费者领域还存在长时间佩戴产生的“眩晕”直观感受,内容上国内游戏版号审批等问题也在消磨市场的耐心;AR在光学、性能层面还有优化空间,需在系统、计算能力与产品重量之间综合衡量。

但从技术和行业发展角度来看,近几年XR行业在近眼显示、网络传输、感知交互、硬件设备等关键技术领域,已经取得阶段性突破,产业生态更加成熟理性,深耕垂类的企业更是打磨出不少行业解决方案,整体发展也符合国家“以虚促实、以虚强实”大战略。

2021年,XR行业快速发展,Quest2累计热销1000万台,推动VR迎来消费端放量拐点。Steam、Vive Port、Oculus PC、SideQuest等VR主流内容平台应用数量超1.7万款,逐渐开启“硬件-内容-硬件”飞轮正向循环。企业级AR用户及潜在用户数量不断增加,消费级AR产品不断涌现,元宇宙概念将XR引入主流文化创想之中。

2022年XR行业的投资和并购持续升温。本报告采用访谈、调研等方法,从XR产业发展历程、产品形态、定位交互、市场格局、内容生态、应用场景等方向切入,结合创投市场动态分析,重点输出2022年XR行业的发展趋势,并对未来的行业发展做出前瞻性预测。

我们的研究显示:

- VR终端价格下探,消费级市场迎来放量拐点。AR终端以B端产品为主,中国消费级市场开始起量。

- VR/AR芯片均向定制化方向发展,VR光学路径明晰、AR以性价比和不同场景选配光学方案,路线百花齐放。

- 操作系统在沿用安卓系统的基础上优化和定制,谷歌等大厂布局较早但进度缓慢,海外VR内容生态逐渐构建,国内可借鉴海外早期路径。

- 2021年随着AR逐渐进入消费级市场、初创企业在各垂类领域中的应用逐步落地,硬件和应用赛道带动投资市场回暖。

- 技术进步加码AR消费级市场起量,硬件赛道AR、光学和芯片近年来市场关注度升高。VR终端、配套外设和感知交互融资放缓,资本向头部企业集中。

- B端投资需求潜力大,在教育培训、地产家装、工业生产等10领域均有分布,C端应用融资事件以游戏娱乐为主,近年来虚拟形象赛道热度快速攀升。

VR从硬件驱动迈向内容和价格驱动,硬件水平仍是AR发展的决定性因素

内容和价格是影响VR行业发展的主要因素

随着光学器件和感知交互的技术进步,硬件层面问题逐渐得到改善。解决“眩晕感”贯穿VR技术演进始终,光学器件、显示屏幕及感知交互技术水平对终端体验感起到决定性影响。

近年来,随着技术进步,光学器件逐渐走向超薄化,显示屏幕高分辨率、高刷新率和低延时成为当前主流配置方案;感知交互方面,头部追踪技术基本成熟,结合眼动追踪的可变焦显示大幅缓解了VR的眩晕感,硬件层面问题逐渐得到改善。

硬件技术门槛逐渐降低,内容资源成为行业发展的核心驱动力。VR技术逐渐升级赋能内容创作方面增加了空间移动、手势交互、语音输入等内容交互上的创新,给内容创作带来更丰富的想象空间。

海外C端用户愿意为优质内容付费,优秀的VR内容生态可以带动VR设备的销量持续上涨。国内内容市场“供不应求”,在内容生态方面还有较大想象空间。

硬件水平仍是AR产业发展的决定性因素

由于AR技术难度和对硬件的要求都要高于VR,AR光学显示的清晰度与稳定性,定位与地图构建Slam及其对于算力、带宽、延时的要求,电池续航等问题都尚待解决,成为AR行业发展的决定性因素。

此外,由于AR在消费端的推行还需考虑产品外观、用户接受度和终端价格,因此目前AR的主要销售方向仍是B端,消费级市场逐渐出现一些轻量级产品。

2021年以来硬件和应用赛道带动投资市场回暖,获投项目更偏早期

2021年以来XR行业投融资市场逐渐回暖

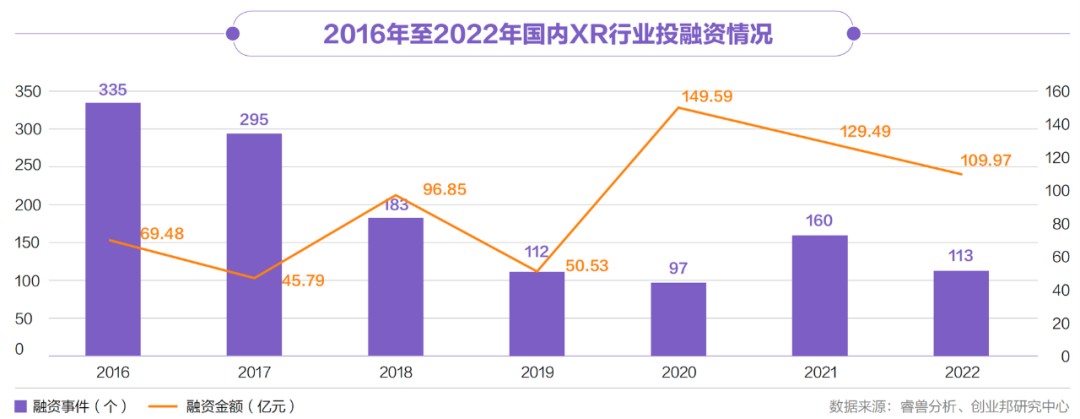

2016年由于Sony、HTC、Oculus、微软等相继发布XR新品终端,引发了一波投资热潮,2016年XR行业投资事件达335件,融资金额达69.48亿元。

随后由于XR产品在消费电子市场推进进程低于预期,资本市场对XR产业的投入逐渐审慎。2016年至2020年间投融资热度逐渐回落,2019年融资事件仅为112件,融资金额为50.53亿元。

随着VR终端市场放量、AR眼镜逐渐进入消费级市场,叠加初创企业在各类垂类领域中的创新应用逐步落地,2021年市场开始回暖。2021年投资事件达160件,融资金额为129.49亿元,2022年事件为113件,金额达109.97亿元。

融资轮次以A轮及A轮以前为主,硬件和应用赛道热度逐渐攀升

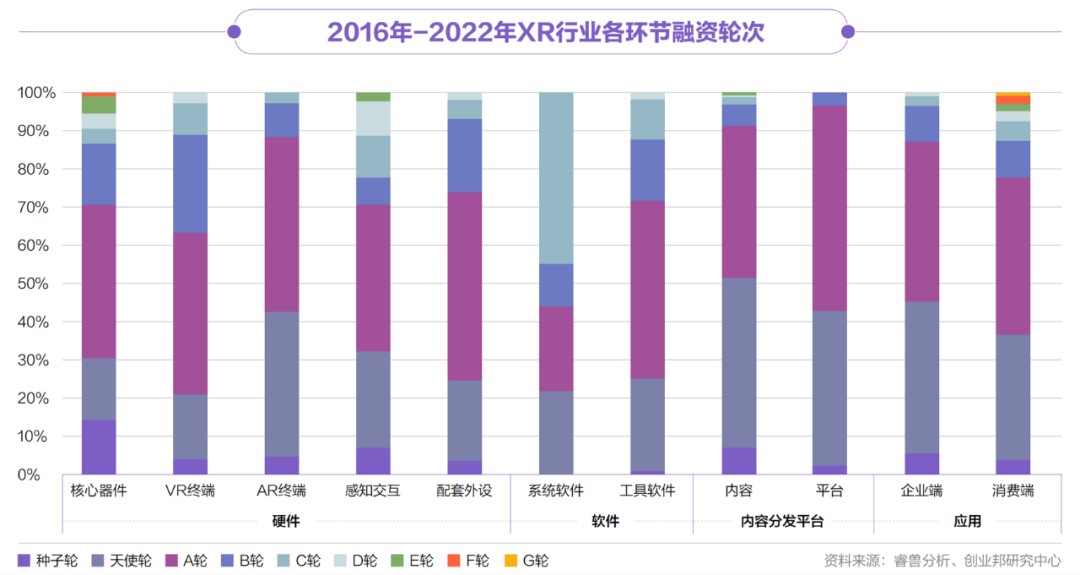

从2016-2022年融资轮次来看,融资事件以A轮及A轮以前的早期融资为主,其中AR终端、内容、分发平台和应用等环节的早期事件占到80%左右,仅系统软件环节C轮融资接近50%。

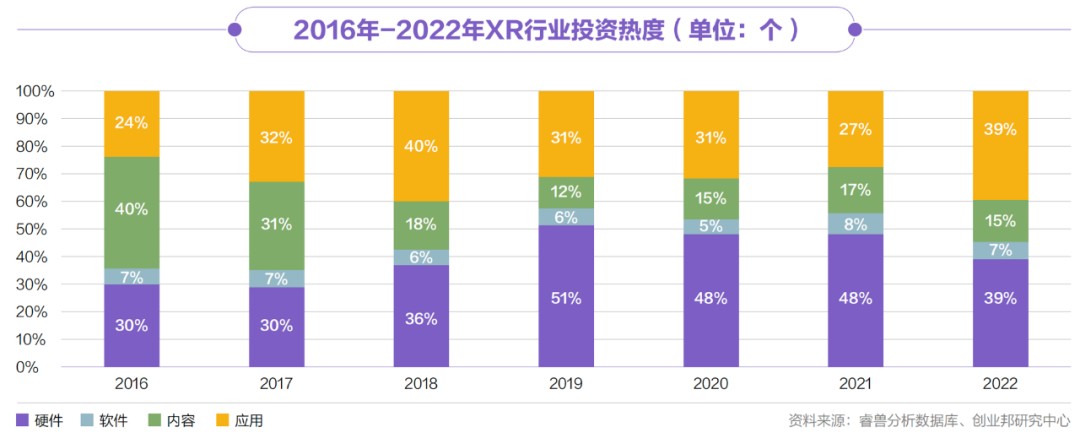

从投资热度来看,2016年至2022年硬件和应用赛道融资事件占比逐渐攀升,2021年两者共占75%,软件和内容融资事件比重逐渐减少,2021年共占25%,2022年进一步减少为22%。

AR终端、芯片和光学关注度高,VR终端、外设和感知交互融资向头部集中

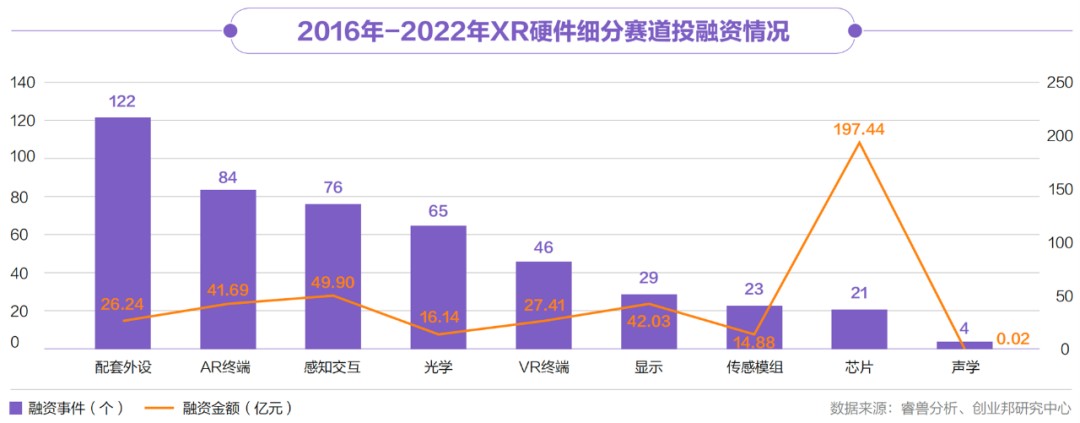

2016年至2022年XR行业硬件各细分赛道中配套外设融资热度最高,共计122件融资事件;其次是AR终端、感知交互、光学和VR终端,分别为84件、76件、65件和46件;最后是显示、传感模组、芯片和声学,分别为29件、23件、21件和4件。

2022年获得融资较多的赛道有AR终端、芯片、感知交互、显示、光学和配套外设。从2021年至2022年融资情况来看,芯片赛道的万有引力GravityXR,光学模组赛道的珑璟光电、灵犀微光,XR终端赛道的太若科技、亮风台、影目科技、NOLOVR、奇点临近、小派科技、大朋VR等有着不错的融资表现。

B端应用赛道众多,投资需求潜力巨大,C端虚拟形象热度快速攀升

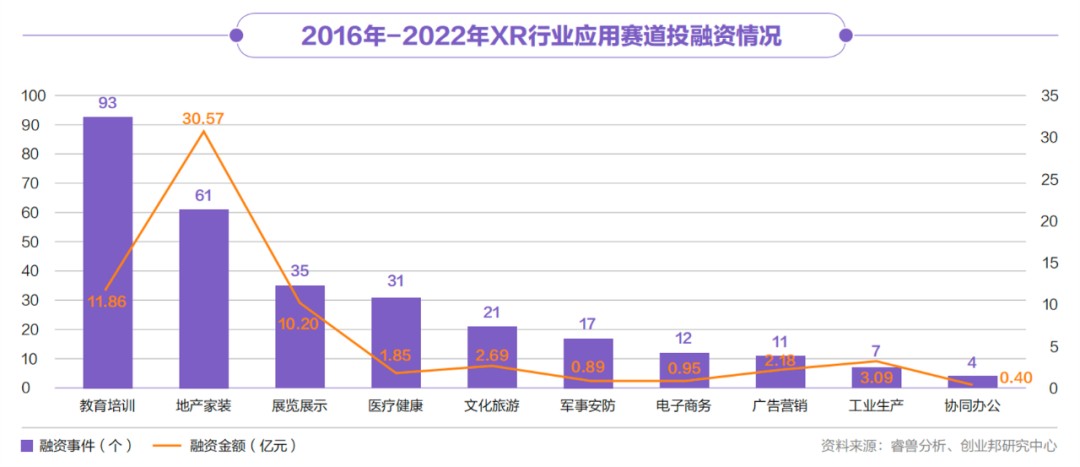

2016年至2022年B端应用中教育培训和地产家装赛道热度较高,融资事件分别为93件和61件;其次为展览展示、医疗健康,融资事件分别为35件和31件;文化旅游、军事安防、电子商务等领域融资事件均在20件左右及以下。

从融资金额来看,集中在地产家装、教育培训和展览展示三大场景,分别为30.57亿元、11.86亿元和10.2亿元。

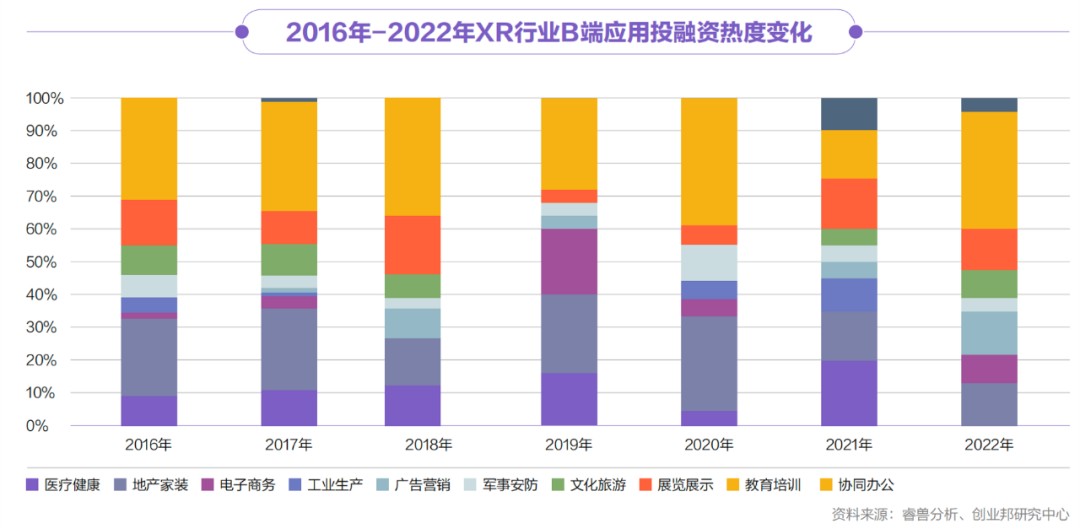

从2016年到2022融资事件变化来看,地产家装场景融资事件逐渐减少,2020年前融资热度较高,目前已出现群核科技等头部企业;教育培训稳重有升,创业企业众多,分布在多种垂类场景;展览展示、军事安防、工业生产等赛道也均持续获得融资。

从近两年融资数据来看,B端的地产家装、工业生产领域大额融资较多,C端大额融资事件主要集中在游戏、虚拟形象、影视、社交等领域。

VR性能提升落地加速,AR还有较大提升空间

VR价格下探迎来消费级市场放量拐点,中国AR消费级产品开始起量

VR新品密集发布,销量TOP产品价格下探至3000元以内。2021年至2022年上半年主流厂商发布的23款一体机中销量较高的产品,如Pico Neo 3、Sonic NOLO、爱奇艺奇遇Dream和大鹏P1 Pro在配置采用当前主流技术配件的前提下,价格均在3000元以内。价格在5000元以上的产品在刷新率、高清度上有不同程度的提高。

AR终端以企业级产品为主,中国消费级产品开始起量。AR出货量整体以企业级市场为主,市场集中度相对分散。

目前AR头显在企业级市场实现了明显的投资回报,使得企业愿意在该领域的硬件、软件和服务方面进行投资。消费级AR需要在系统、计算能力的性能和产品重量之间获得平衡,随着技术进步和产品打磨,有望迎来大规模起量。

国内涌现出如Rokid Air、Nreal Air、雷鸟Air以及影目Air 等2000-3000元之间多款消费级AR眼镜,以大屏观影、信息提示为主要场景的面向消费端的产品撬开了消费市场的切口,取得了不错的市场销量。

更多行业现状趋势详细内容及数据分析,请登录睿兽分析获取完整版报告。

关于睿兽分析

「睿兽分析」是创业邦旗下横跨一二级市场的综合性创新数据平台,致力于通过即时、有效、可触达的行业一手数据,为大企业、地方政府、金融机构、投资机构等经济主体,提供强有力的创新驱动与投资决策依据。